倒産とは?

- TOP

- 知る・学ぶ

- リスモングの与信管理講座

- 倒産とは?

会社倒産の条件

企業間取引において「取引先から代金を回収できるかどうか」ということは、企業経営の最重要課題のひとつと言えます。

代金が回収できなければ、資金繰りが悪化するだけでなく、貸倒損失が発生することになり、その損失を補填するためには数倍もの追加売上を獲得しなければなりません。

貸倒れのもととなる「倒産」について、本講座にて改めて理解しておきましょう。

倒産の定義とは?簡単に言うと…

「倒産」とは、厳密に定義された用語ではなく、一般的に「企業が資金繰りに窮し、事業継続が困難になる状態」を指します。すなわち、企業が弁済期にある債務を弁済することができなくなり、経済活動を継続できなくなった状態です。自ら振出した約束手形や小切手が不渡りになり、銀行取引停止処分になるというのがその典型と言えます。

その他にも、裁判所に対して破産手続開始や民事再生手続開始、会社更生手続開始などの申立を行う法的整理や、債権者に対して自らの財政状態の悪化を告げて、全面的にその処理を債権者などに委ねる私的整理といった事象も倒産と定義されています。

通常、倒産というと、企業が消滅してしまうことが想起されると思いますが、企業の存続を前提とし、企業を再生させる形態も倒産に含みます。取引先が不渡りを出すなど、倒産あるいはその恐れがある場合には、債権・債務をいかに処理するか、という問題が生じます。こういった問題を解決するために、さまざまな倒産処理手続があります。

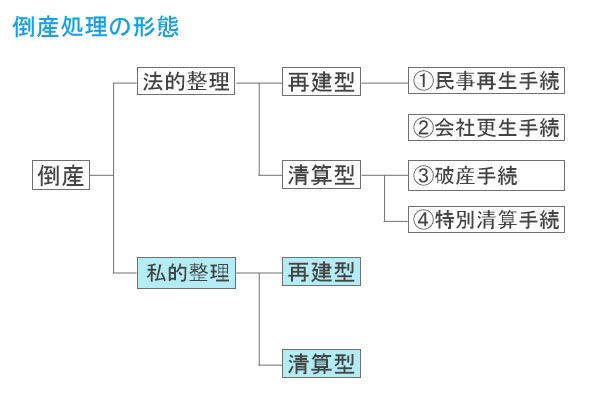

倒産処理の種類は、大別すると下図のようになります。

倒産処理の種類

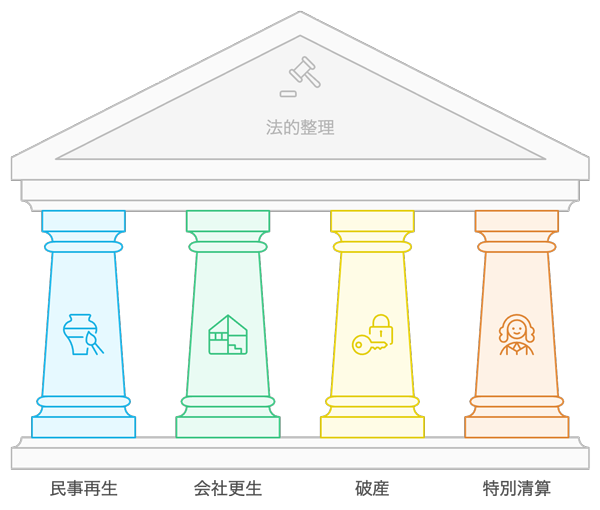

法的整理

「法的整理」は、債務者が通常の方法により全債務の弁済ができなくなった時、あるいはその恐れがある場合に、裁判所の監督のもとで行う倒産手続のことで、民事再生、会社更生といった再建型法的整理手続と、破産、特別清算といった清算型法的整理手続に分けられます。法的整理では、裁判所の関与のもと、法の定めに従って処理がなされるため、債権者が平等に扱われるというメリットがあります。

①民事再生手続

2000(平成12)年4月より施行された、民事再生法による再建型の法的手続です。手続としては、早期に再建を目指す債務者にとって使いやすく、柔軟性にも富み、迅速な処理も可能にしたものとなっています。適用対象は株式会社に限らず、会社・社団・財団・組合などあらゆる形態の法人と個人を含みます。

債務超過や支払不能など破産手続開始原因となる状態に陥らなくても、「破産手続開始原因の生ずる恐れがある時」または「事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができない時」は申立ができる点が特徴です。

したがって、債務者にとっては、倒産に伴う資産の劣化や従業員の離散を最小限に食い止め、体力を温存しながら早期に過大な債務をカットし、身軽になった上でM&Aなどを実行することも可能となる手続ですが、債権者にとっては、先に述べた兆候をつかみきれずに倒産に至る場合があるという点で、非常に厄介な倒産形態とも言えます。

②会社更生手続

経済的に窮境にあるが再建の見込みのある株式会社について、破産を避けて再建を目指す再建型の法的手続です。会社更生手続は民事再生手続と違い、株式会社しか適用されず、合資会社や学校法人などその他法人や個人などは申立ができません。

また、民事再生手続が、一般の債権者のみが権利変更の対象となり債務者主導で進められるのに対し、会社更生手続では、担保権者や株主まで権利変更の対象となり、経営陣は経営から排除され、裁判所主導で再建を進めることとなります。このことから、社会的に影響の大きい大会社向けの手続といわれます。

申立要件としては、民事再生手続同様「破産手続開始原因の生ずる恐れがある時」または「事業の継続に著しい支障を来すことなく弁済期にある債務を弁済することができない時」に可能となります。

③破産手続

債務を完済することができない債務者などの全財産を破産管財人が管理・換価し、債権者の優先順位と債権額に応じて公平な弁済を図ることを目的とする清算型の法的手続です。再建型と大きく違う点は、手続終結後、会社は清算され、消滅してしまうことです。

支払不能または債務超過を理由に破産の申立を裁判所に行うことができ、裁判所は破産手続開始原因があると認めると、破産手続開始決定を出します。破産では、裁判所が任命する破産管財人によって、債務者の資産整理、債権者への分配が行われ、債権者は原則として個別の権利の行使が禁止されます。

④特別清算手続

解散後清算中の株式会社について、清算の遂行に著しい支障を来すべき事情または債務超過の疑いがある場合に開始される、裁判上の特別な清算手続です。法的な倒産手続の一つとして、裁判所の監督のもとで行われる手続ですが、簡易・迅速に行われ、通常の清算手続と破産手続との中間的な性格を有します。

申立は債権者、清算人、監査役または株主に限られます。

私的整理

「私的整理」とは、裁判所の監督による法的整理によらないで行う倒産処理の手続のことです。実際に商取引を行っていく上で遭遇する倒産事件は多種多様であり、法的整理の手続を取らずに一部大口債権者と協議し、資金繰りの破綻を回避しつつ内々に整理を行う「内整理」や、処理を行わずに夜逃げをしてしまう場合もあり得ます。負債総額が小さいか、もしくは債権者が少ないか、あるいは配当すべき資産もないことが多くなります。

「不渡り」とは、手形や小切手の支払期日が過ぎても、債務者から債権者へ額面金額が引渡されずに決済できないことです。不渡りには3種類ありますが、通常、不渡りといえば支払資金不足など振出人の信用に関わる1号不渡りを指します。

1号不渡りを出すと、手形交換所規則に基づく「不渡り処分」を受け、全金融機関に通知されます。この1号不渡りを6か月以内に2度出すと「手形交換所取引停止処分(銀行取引停止処分)」となり、金融機関と2年間当座取引・貸出取引ができなくなります。

取引の決済は金融機関との取引によって行われることが多いことから、この手形交換所取引停止処分は、実際に事業ができなくなるという意味で「事実上の倒産」と考えられます。

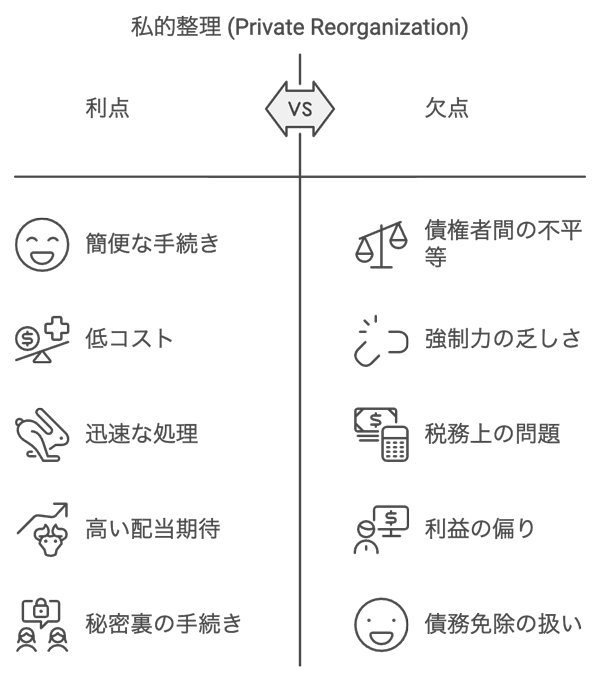

私的整理のメリットとしては、手続が簡単で費用があまりかからず迅速な処理が見込まれる、法的整理によるよりも早期に高い配当が期待できる、秘密裏に手続を行うことが可能である、などが挙げられます。

一方で、デメリットとしては、立場の強い債権者が利益を得る可能性が高く、債権者間の平等が図られない、全債権者に対して強制力・拘束力が及ばない、債権者側が債務免除を行った場合、税務上の損金として扱われないことがある、などが挙げられます。

与信管理の重要性

以上のとおり、取引先が倒産に至った場合には、代金の回収が非常に困難となります。

取引開始時だけでなく、継続的に取引先の信用力を評価し、定期的に見直しが行われる体制を構築することで、債権回収の確実性を高めなくてはなりません。

その管理体制を構築することが、「与信管理」の第一歩なのです。

与信管理スタートアップガイド

【安全な取引を続けるために必要なこと】

- 与信管理に必要なプロセスとは

- 与信管理を効率化するために

- 与信管理セルフチェックリストで確認

関連のサービス

リスクモンスターサービス一覧

リスクモンスターは企業を守る与信管理や反社チェックをはじめ、 営業戦略やデータ活用などお客様ごとの経営課題に合わせた幅広い解決策をワンストップで提供します。

与信管理サービス

新規取引先の与信確認から、既存取引先の一括見直しや継続的なモニタリングまで、企業の与信管理を幅広くサポートします。さらに、与信管理規程・ルールの策定支援や債権保証サービスまで、一気通貫で安心の仕組みづくりをお手伝いします。

反社チェックサービス

新規取引先の個別チェックはもちろん、既存取引先の一括確認や定期レポートによる差分チェックまで対応。煩雑になりがちな反社チェック業務を「ラク」にします。

企業データ活用サービス

「企業取引に関するお悩みをまとめて解決」をコンセプトに、データクレンジングや名寄せ、アタックリスト作成、API連携など、企業データを最大限に活かす多彩なサービスを展開しています。

与信管理講座の目次