RM等级划分

- TOP

- 选择RISKMONSTER的理由

- RM等级划分

RM等级划分是基于100万实际破产案例而制定的独有的信用管理指标,有助于提高贵公司信用管理业务的准确度。

自2000年12月开始提供服务以来,对约达540万家的庞大企业群进行了等级划分,并从统计学角度计算并公布破产概率。

- 重点

- 完全针对企业破产。是为授信管理而制定的简易指标。

- 反馈多方信息。每天从30多个信息渠道获取各种信息并进行分析。

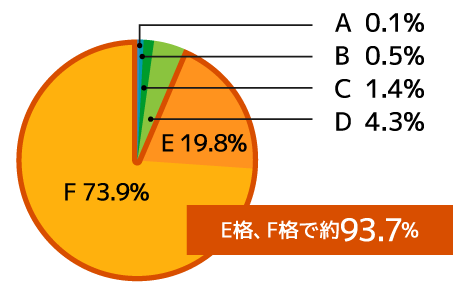

- 高准确度的等级划分。约93.7%破产企业属于低等级的E和F(每月公布实际数据)

RM等级划分的定义

RM等级划分是将企业划分为A、B、C、D、E、F6个等级(※细分则为9个等级)。

它是基于实际破产情况而制定的独有的信用管理指标,A等级企业是破产概率较低,即不容易破产的企业;反之F等级的企业可以说是破产概率较高,即容易破产的企业。

| RM等级划分 | 定义 | 预估破产概率(年间) |

|---|---|---|

| A | 支付能力非常高 | 0.05~0.1% |

| B | 支付能力高 | 0.5~1.0% |

| C | 支付能力中等程度 | 1.0~1.5% |

| D | 将来的支付能力堪忧 (若交易需要做一定的调查) | 2.0~2.5% |

| E1 | 支付能力堪忧(若交易需要调查) | 3.0% |

| E2 | 3.5% | |

| F1 | 不适合通常交易的公司(交易需要充分的调查) | 5.0% |

| F2 | 6.0% | |

| F3 | 7.0% | |

| G | 无法判断的交易对象 |

RM等级划分成绩表

从统计学角度计算出破产概率,并以实际破产情况为依据的独有指标,在破产判别准确率方面也有着十分良好的业绩。

- 年度破产概率(预估)…“F等级”6%

- 破产企业的约93.2%从E・F等级破产!

(统计期间:2023年4月~2024年3月)

※“无法判定企业”定义为G等级。(内有1.新成立的企业、2.拒绝提供信息的企业、3.上次调查为较久以前的企业、4.无法判断等级的行业的企业、 5.办理存款等业务的金融机关等)

RM等级划分过程RM等级划分过程(统计期间:2023年4月~2024年3月)

RM等级划分过程

RM等级划分的显著特点是,不仅仅停留在通过定期的数据更新来变更等级,还要根据每天的信用信息收集和分析而不断地进行补充修改。一年两次根据破产倾向及经济、社会形势,重新评估审查体系,会员企业能够对更新后的指标进行经常性查阅。

Main Analysis 1 信用评估对象企业自身的信用资质

根据经营基础、收益性、财务基础对信用评估对象企业自身的数据进行评分,判断是否为接近破产的企业。

Main Analysis 2 与过去的破产企业内容相比较

将涉及到80万家的过去破产企业之具有共通性的企业数据特性进行模式化分析,与信用评估对象企业的数据进行比较。若企业数据接近破产模式则等级下降,反之则等级上升。

分析事项包括企业规模、收益基础、资本、财务基础、公开性、信用动向等多项内容,依此进行多方面分析。

Main Analysis 3 信用评估对象企业及时的信用信息分析

企业数据在形成数据时,已变成过去信息。但另一方面,企业是“活生生的存在”,其信用资质每日每刻都在变化。本公司每天都收集各种特殊及不稳定的信息,并由专业分析人员对其进行分析,及时补充更正等级,实施最新的信用资质评价。

e-信用导航

可瞬间知晓交易对象是否临近破产的6个等级(细分则为9个等级)的划分,以及各交易对象的信用限度额。

e-管理文件

基于云结构系统进行有效的客户管理,同时具备分析报告的功能。每天从30多家信息机构收集信息,捕捉危险征兆,当信用状况发生变化时能及时通知。

企业组合分析服务

帮助贵公司低成本、短时间完成所有企业的分析和交易条件评估。以贵公司提供的交易对象列表为基础进行分析,量化信用风险并且明确风险所在。